Cần đưa ra được các chính sách, giải pháp phù hợp khi tham gia quy tắc thuế tối thiểu toàn cầu

Thuế tối thiểu toàn cầu: Làm sao để vừa giữ được lợi ích quốc gia, vừa đảm bảo thu hút đầu tư?

Sáng 14/6, tại Hà Nội, Tạp chí Nhà đầu tư đã tổ chức Hội thảo "Thuế tối thiểu toàn cầu và những vấn đề đặt ra với Việt Nam". Thông tin tại hội thảo, TS. Nguyễn Anh Tuấn – Tổng Biên tập Tạp chí Nhà đầu tư cho rằng, Nghị quyết 50-NQ/TW của Bộ Chính trị về định hướng hoàn thiện thể chế, chính sách, nâng cao chất lượng, hiệu quả hợp tác đầu tư nước ngoài đến năm 2030 ban hành ngày 20/8/2019 đã khẳng định “Khu vực kinh tế có vốn đầu tư nước ngoài là bộ phận hợp thành quan trọng của nền kinh tế Việt Nam, được khuyến khích, tạo điều kiện phát triển lâu dài, hợp tác và cạnh tranh lành mạnh với các khu vực kinh tế khác".

|

| Toàn cảnh hội thảo "Thuế tối thiểu toàn cầu". |

Đồng thời, Nghị quyết 50 cũng đã nêu rõ quan điểm “Chủ động thu hút, hợp tác đầu tư nước ngoài có chọn lọc, lấy chất lượng, hiệu quả, công nghệ và bảo vệ môi trường là tiêu chí đánh giá chủ yếu. Ưu tiên các dự án có công nghệ tiên tiến, công nghệ mới, công nghệ cao, công nghệ sạch, quản trị hiện đại, có giá trị gia tăng cao, có tác động lan toả, kết nối chuỗi sản xuất và cung ứng toàn cầu”.

“Việc tham gia Quy tắc Thuế tối thiểu toàn cầu sẽ tạo điều kiện để gia tăng nguồn thu thuế từ các doanh nghiệp có vốn đầu tư nước ngoài (FDI), song đồng thời đặt Việt Nam trước những thách thức mới về thu hút các dự án FDI trọng điểm sử dụng công nghệ mới, công nghệ cao thuộc lĩnh vực ưu tiên theo Nghị quyết 50 của Bộ Chính trị khi công cụ ưu đãi thuế không còn được áp dụng” - TS. Nguyễn Anh Tuấn nói.

Phát biểu tại hội thảo, ông Đậu Anh Tuấn – Trưởng Ban pháp chế VCCI cho rằng, tham gia Quy tắc Thuế tối thiểu toàn cầu chúng ta cần giải quyết được các câu hỏi như: Làm gì và làm như thế nào để khi thực thi Quy tắc Thuế tối thiểu toàn cầu, Việt Nam vẫn giữ chân các nhà đầu tư lớn và đảm bảo được sức cạnh tranh và tính hấp dẫn của môi trường đầu tư để tiếp tục thu hút được các dự án trọng điểm, công nghệ cao phục vụ công cuộc công nghiệp hoá - hiện đại hoá đất nước?

Trước một vấn đề mới, phức tạp cần tổ chức nghiên cứu như thế nào để đề ra được các chính sách, giải pháp phù hợp đối với Việt Nam? Các nước đang phát triển tiếp nhận FDI đang giải quyết vấn đề này như thế nào và có thể rút ra bài học gì cho Việt Nam?....

Nêu giải pháp, ông Đậu Anh Tuấn khuyến nghị, Việt Nam nên chủ động áp dụng thuế suất tối thiểu toàn cầu là 15%, cùng với đó, sửa Luật Thuế thu nhập doanh nghiệp (TNDN), Luật Đầu tư để luật hoá cam kết này; cần có chương trình hỗ trợ các nhà đầu tư đang được hưởng ưu đãi thuế dưới mức 15%. Ngoài ra, cần thành lập Tổ công tác gồm các cơ quan Thuế, Đầu tư, Xây dựng, Lao động và Khoa học công nghệ để nghiên cứu, đề xuất chính sách giải pháp phù hợp cho Việt Nam.

Cần có đột phá để sửa đổi luật sớm hơn

Phát biểu tại hội thảo, ông Đặng Ngọc Minh - Phó Tổng cục trưởng Tổng cục Thuế cho biết, hiện nay Việt Nam đã ký 83 hiệp định thương mại với các nước và tổ chức trên thế giới.

Có thể khẳng định rằng, đầu tư vào Việt Nam khác rất nhiều với đầu tư vào các thiên đường thuế, vì trong hơn 386.000 dự án đầu tư vào Việt Nam, các dự án chủ yếu đầu tư vào lĩnh vực công nghiệp chế biến, chế tạo, sản xuất, phân phối điện, khí đốt và bất động sản.

Về Trụ cột 2 trong Chương trình hành động BEPS đánh vào thuế thu nhập doanh nghiệp tối thiểu toàn cầu đã thống nhất trong G7; vào tháng 5/2021, OECD và 136 thành viên trong đó có Việt Nam. Việt Nam thông qua với tính chất tham gia và vai trò đàm phán của các nước đang phát triển khá hạn chế do ảnh hưởng của dịch bệnh, họp online.

Các nước thành viên thông qua vào 8/10/2021 nhưng cơ bản mới là thông qua trên nguyên tắc, đối tượng áp dụng là công ty mẹ tối cao có doanh thu hợp nhất 750 triệu Euro.

“Quan điểm của Bộ Tài chính là bảo vệ quyền đánh thuế của Việt Nam” – Phó Tổng cục trưởng Tổng cục Thuế nhấn mạnh.

Hiện, G20 và EU đang chuẩn bị hướng dẫn thực hiện thuế tối thiểu toàn cầu từ 2023; Hàn Quốc: doanh nghiệp rà soát ảnh hưởng, chính phủ nghiên cứu đưa các nội dung và luật thuế; Nhật Bản: sẽ xây dựng luật vào năm 2023. Singapore, Hong Kong đã nhanh chóng nâng thuế suất lên 15% (trước đó có thể xuống tới 0%).

Ông Đặng Ngọc Minh cho biết, nhiều nước khác cũng đang nghiên cứu, sửa đổi ưu đãi thuế thu nhập doanh nghiệp với đầu tư nước ngoài; tìm các giải pháp duy trì ưu đãi đối với các doanh nghiệp đang hoạt động... Với Việt Nam, hiện tổng số thu thuế suất ưu đãi là 12,3%.

Đáng chú ý, trong tổng số hơn 386.000 dự án, chúng ta chỉ tập trung ưu đãi thuế cho 3% số dự án đang hoạt động. Một số tập đoàn lớn thuế suất ưu đãi chỉ 2,75% đến 5,95%.

Đó là ưu đãi của Việt Nam để thu hút dự án lớn, phù hợp với nhu cầu của Việt Nam. Theo đó, tác động của thuế tối thiểu toàn cầu là làm giảm hiệu quả ưu đãi thuế cho đầu tư nước ngoài.

Nếu tiếp tục miễn giảm thuế thì có thể coi là trực tiếp tài trợ cho các nước phát triển; tiếp theo ảnh hưởng quyết định đầu tư mở rộng hoặc duy trì đầu tư của các doanh nghiệp xuyên quốc gia (MNE) đang hoạt động tại Việt Nam và các doanh nghiệp vệ tinh khác; giảm động lực đầu tư của các MNE mới đang có kế hoạch vào Việt Nam;

Chính sách ưu đãi đầu tư nước ngoài giảm hấp dẫn, ảnh hưởng nguồn đầu tư chất lượng cao, quy mô lớn, giảm vị thế cạnh tranh đầu tư và thương mại; ảnh hưởng chiến lược phát triển công nghiệp quốc gia thu hút doanh nghiệp quy mô lớn, trung tâm nghiên cứu phát triển công nghệ tiên tiến, công nghệ sạch; cuối cùng ảnh hưởng đến xuất khẩu và các cán cân thanh toán quốc tế, dự trữ ngoại hối.

Tuy nhiên, thuế tối thiểu toàn cầu cũng mang lại một số thuận lợi: Tăng thu trong nước khi hiện nay Việt Nam đã có 21 tỷ USD đầu tư ra nước ngoài và cũng có doanh nghiệp Việt Nam đi đầu tư tại thiên đường thuế.

Những dự án đang hoạt động tìm giải pháp ưu đãi tiếp tục, nhưng biện pháp dài hạn buộc phải nâng thuế suất tối thiểu lên 15%, giúp tăng thuế và chúng ta sẽ thu hàng trăm nghìn tỷ đồng nếu bỏ ưu đãi.

Đây cũng là cơ hội nâng cao hiệu quả đầu tư theo quy hoạch, định hướng phát triển, cân đối hài hoà đầu tư trong chuỗi giá trị toàn cầu.

Với thời gian áp dụng thuế tối thiểu toàn cầu cần đàm phán đa phương, song phương về điều khoản chuyển tiếp với các nước đang phát triển, để có thể kéo dài thời gian cho các dự án trọng điểm, một số nước đầu tư quan trọng như Nhật Bản, Hàn Quốc, Singapore, Trung Quốc... trong một thời gian để đủ thiết kế chính sách phù hợp.

“Cuối cùng là phải ban hành được thuế suất thuế thu nhập doanh nghiệp tối thiểu trong nước theo mức 15%. Có lẽ cần có đột phá để sửa đổi luật sớm hơn để theo kịp nhịp đập của thế giới, ban hành như các nước tương đồng” – ông Đặng Ngọc Minh nhấn mạnh./.

Tin cùng chuyên mục

Thông báo thay đổi pháp nhân quản lý Trang Thông tin điện tử về Tài sản công

Tiếp tục giảm 2% thuế giá trị gia tăng đến 31/12/2026

Việt Nam ký thỏa thuận nhập gần 3 tỷ USD nông sản Mỹ

5 tháng, Việt Nam xuất siêu 4,67 tỷ USD

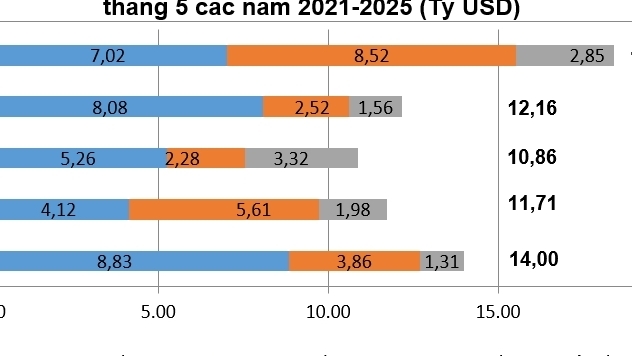

Gần 18,4 tỷ USD vốn FDI đổ vào Việt Nam trong 5 tháng

Tin khác

Thủ tướng yêu cầu nghiên cứu lập sàn giao dịch vàng

Quyết tâm giải ngân vốn đầu tư công đạt 100% kế hoạch để thúc đẩy tăng trưởng

Đẩy nhanh tiến độ dự án đường sắt Lào Cai - Hà Nội - Hải Phòng

Ngân hàng Thế giới hạ dự báo tăng trưởng khu vực Đông Á - Thái Bình Dương

Gần 98 nghìn doanh nghiệp, hộ, cá nhân kinh doanh sử dụng hóa đơn điện tử từ máy tính tiền

Sắp diễn ra Diễn đàn Đầu tư Đổi mới sáng tạo Việt Nam 2025

Ban hành chương trình thực hành tiết kiệm, chống lãng phí năm 2025

Kết luận của Bộ Chính trị về Đề án sắp xếp hệ thống cơ quan thanh tra

Hướng dẫn thủ tục thuế đối với cơ quan tổ chức thực hiện sắp xếp, tinh gọn bộ máy