Sẵn sàng thực hiện cơ chế thuế tối thiểu toàn cầu

PV: Tổng cục Thuế là đơn vị được Bộ Tài chính giao nhiệm vụ nghiên cứu, đề xuất triển khai áp dụng thuế tối thiểu toàn cầu tại Việt Nam, ông có thể chia sẻ rõ hơn về những nội dung thuế tối thiểu toàn cầu đề ra?

|

| Ông Đặng Ngọc Minh |

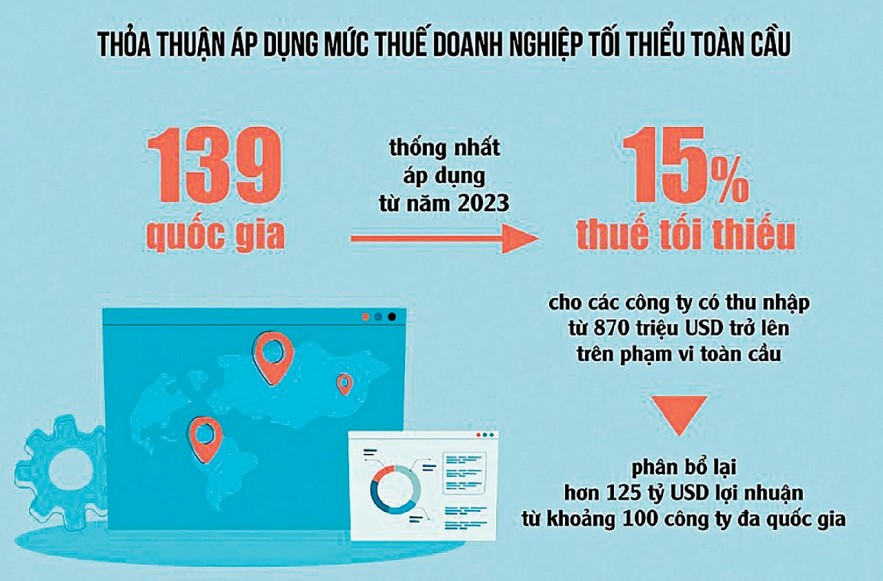

Ông Đặng Ngọc Minh: Quy tắc thuế tối thiểu toàn cầu do Tổ chức Hợp tác và phát triển kinh tế (OECD) khởi xướng. Theo đó, các doanh nghiệp có doanh thu từ 750 triệu EUR trở lên sẽ chịu mức thuế suất tối thiểu 15%. Nhiều nước OECD tuyên bố sẽ thực hiện quy tắc thuế mới này từ đầu năm 2024.

Quy tắc thuế tối thiểu toàn cầu (Trụ cột 2) nằm trong khuôn khổ Chương trình hành động chống xói mòn cơ sở thuế và chuyển dịch lợi nhuận (BEPS), với 142 thành viên. Việt Nam đã tham gia và là thành viên thứ 100 của Diễn đàn BEPS từ năm 2017. Với việc Việt Nam tham gia BEPS từ khá sớm, đồng nghĩa với việc chúng ta đã sẵn sàng cho sân chơi mới, hoàn cảnh mới, điều kiện mới trong việc thu hút đầu tư nước ngoài.

Nhằm giải quyết vấn đề kinh tế số phát triển và chuyển quá trình sản xuất kinh doanh về những nơi có thuế thu nhập doanh nghiệp (TNDN) thấp, Bộ trưởng Tài chính và Thống đốc Ngân hàng trung ương của Nhóm các nền kinh tế phát triển và mới nổi hàng đầu thế giới (G20) đã thống nhất về nguyên tắc Giải pháp 2 trụ cột, nhằm giải quyết các thách thức về thuế phát sinh trong nền kinh tế kỹ thuật số. Trong đó: Trụ cột 1 quy định về phân bổ thuế đối với hoạt động kinh doanh dựa trên cơ sở kỹ thuật số. Trụ cột 2 quy định về thuế suất tối thiểu toàn cầu đối với hoạt động đầu tư quốc tế.

Như vậy, Trụ cột 2 là giải pháp của các nước lớn, có dòng vốn đầu tư ra nước ngoài nhằm mục đích kéo các tập đoàn đang hoạt động sản xuất kinh doanh trở lại nước mẹ của tập đoàn; hạn chế việc tránh thuế TNDN bằng cách định một mức thuế TNDN tối thiểu chung 15% và thu đối với phần chênh lệch giữa mức thuế tối thiểu chung với mức thuế thấp hơn mà công ty con đầu tư ở các nước khác.

Trụ cột 2 không bắt buộc các nước phải cùng nâng mức thuế suất lên 15% và đánh thuế bổ sung phần thuế suất chênh lệch, mà chỉ đưa ra cơ chế để thu thuế trong trường hợp các tập đoàn có công ty con nộp thuế dưới mức 15% tại một quốc gia này sẽ bị đánh thuế bổ sung lên mức 15% ở quốc gia có công ty mẹ, để đảm bảo đạt mức thuế suất tối thiểu toàn cầu.

PV: Quy tắc thuế tối thiểu toàn cầu có hiệu lực sẽ tác động ra sao đến thu ngân sách nhà nước (NSNN), thưa ông?

Ông Đặng Ngọc Minh: Nếu Việt Nam không áp dụng Thuế tối thiểu toàn cầu thì số thu ngân sách nhà nước (NSNN) về thuế TNDN với đầu tư nước ngoài không bị ảnh hưởng. Tuy nhiên, phần thuế ưu đãi của Việt Nam sẽ được các nước đầu tư thu về nước mình và nhà đầu tư nước ngoài không được hưởng lợi gì từ ưu đãi.

Nếu Việt Nam áp dụng Thuế tối thiểu toàn cầu, trong đó có quy định về thuế tối thiểu đạt chuẩn (15%) để ứng phó với việc áp dụng Thuế tối thiểu toàn cầu của các nước thì sẽ thu thêm thuế TNDN bổ sung đối với những doanh nghiệp (DN) thuộc đối tượng của thuế tối thiểu toàn cầu có dự án đang được hưởng ưu đãi đầu tư về thuế TNDN tại Việt Nam, với số thuế thực tế thấp hơn thuế tối thiểu toàn cầu và sẽ góp phần tăng thu NSNN về thuế TNDN từ những đối tượng này.

|

| Cần có chính sách ưu đãi mới để không ảnh hưởng đến doanh nghiệp. |

Mặt khác, khi Việt Nam áp dụng Thuế tối thiểu toàn cầu (quy định IIR và UTPR) đối với những DN Việt Nam đầu tư ra nước ngoài mà có doanh thu hợp nhất đạt tối thiểu 750 triệu EUR (thuộc đối tượng áp dụng) và có công ty con ở nước khác có số thuế TNDN thực tế thấp hơn thuế tối thiểu toàn cầu thì sẽ thu thêm được thuế TNDN từ những DN này.

PV: Được biết, Tổng cục Thuế đã có buổi làm việc, trao đổi với một số DN có khả năng chịu ảnh hưởng lớn của thuế tối thiểu toàn cầu. Vậy, quan điểm và ý kiến của DN về vấn đề này ra sao, thưa ông?

Ông Đặng Ngọc Minh: Qua trao đổi với các tập đoàn Hàn Quốc, các tập đoàn cho biết sẽ phải chi trả thêm hàng trăm triệu USD mỗi năm khi thuế suất tối thiểu toàn cầu được áp dụng trong cả hai trường hợp: Nếu Chính phủ Hàn Quốc truy thu phần thuế chênh lệch đối với phần lợi nhuận của Samsung tại Việt Nam; hoặc nếu Chính phủ Việt Nam đánh thuế 15% đối với thu nhập của Samsung tại Việt Nam.

|

| Nguồn: OECD. Đồ họa: Hồng Vân |

Các doanh nghiệp có kiến nghị, chúng ta cần xây dựng các hình thức hỗ trợ nhằm bù đắp cho các DN FDI bị ảnh hưởng do áp dụng Thuế tối thiểu toàn cầu. Phương án triển khai các hình thức hỗ trợ này sẽ tùy theo đặc điểm của từng loại hình DN để có các tiêu chuẩn áp dụng kèm theo. Nói cách khác, cần áp dụng chính sách hỗ trợ thay thế cho những ưu đãi về thuế TNDN đã bị ảnh hưởng bởi quy định về thuế tối thiểu toàn cầu. Việc hỗ trợ này được thực hiện thông qua các quy trình thủ tục đăng ký sau khi các DN đã thực hiện nghĩa vụ nộp thuế kể cả thuế bổ sung tối thiểu, nên Chính phủ Việt Nam sẽ không gặp khó khăn trong quá trình huy động nguồn tài chính cũng như thực hiện các thủ tục hỗ trợ tiếp theo.

Để có được nguồn tài chính cho các hình thức hỗ trợ nêu trên, cần đảm bảo quyền đánh thuế bằng cách áp dụng cơ chế thuế bổ sung tối thiểu nội địa đạt tiêu chuẩn (QDMTT). Nếu DN nộp đủ thuế suất 15% tại Việt Nam theo QDMTT, Việt Nam sẽ có đủ nguồn tài chính để hỗ trợ lại các DN các khoản chi phí như chi phí nghiên cứu và phát triển, chi phí đầu tư trang thiết bị, chi phí sản xuất công nghệ cao (Ví dụ: Ấn Độ có chính sách hỗ trợ một khoản tiền nhất định theo mỗi sản phẩm sản xuất bán ra). Chính sách hỗ trợ này sẽ áp dụng chung cho các DN, quy định hỗ trợ sẽ dựa trên đặc điểm, tính chất, tiêu chuẩn của từng loại hình DN, như vậy sẽ không vi phạm quy tắc không phân biệt đối xử.

Hơn nữa, việc dự kiến quy định cho DN có quyền lựa chọn hưởng ưu đãi theo Giấy chứng nhận đăng ký đầu tư đã cấp, hoặc áp dụng thuế suất 15% trong suốt thời gian thực hiện dự án có thể vi phạm điều kiện “tính bắt buộc của nghĩa vụ nộp thuế” theo quy định của OECD, nên sẽ dẫn đến có rủi ro các DN vẫn bị đánh thuế bổ sung ở các nước khác.

Còn các công ty của Nhật Bản tại Việt Nam đề xuất hỗ trợ tiền điện; hỗ trợ tiền bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, quỹ phòng chống thiên tai; hỗ trợ các chi phí khác như trợ cấp nhà ở/ký túc xá, xe đưa đón, đào tạo cho người lao động, tiền thuê đất, phí quản lý khu công nghiệp, các khoản đầu tư về môi trường như năng lượng tái tạo, năng lượng xanh sạch…

PV: Thuế tối thiểu toàn cầu được cho là vấn đề mới và khó đối với tất cả các nước khi triển khai. Vậy, Việt Nam đã có giải pháp gì để hạn chế tác động tiêu cực của Thuế tối thiểu toàn cầu đối với thu hút đầu tư tại Việt Nam, thưa ông?

Ông Đặng Ngọc Minh: Nội dung thuế suất tối thiểu toàn cầu là chính sách mới, chỉ áp dụng đối với một nhóm đối tượng thuộc thẩm quyền quyết định của Quốc hội, có ảnh hưởng đến quy định về ưu đãi thuế TNDN của luật hiện hành. Vì vậy, Tổng cục Thuế đã tham mưu Bộ Tài chính báo cáo Chính phủ đề xuất ban hành nghị quyết của Quốc hội về việc áp dụng thuế TNDN theo quy định về Thuế tối thiểu toàn cầu với hiệu lực thi hành từ ngày 1/1/2024 cho đến khi Luật Thuế TNDN (sửa đổi) được ban hành và thay thế cho Nghị quyết này.

Trong dài hạn, chúng ta cần sửa đổi, bổ sung Luật Thuế TNDN, trong đó có: Bổ sung quy định về thuế TNDN theo quy định về Thuế tối thiểu toàn cầu sau khi đã thực hiện theo nghị quyết nêu trên.

Bổ sung nội dung quy định về Thuế tối thiểu toàn cầu (bao gồm quy định tổng hợp thu nhập (IIR) và quy định lợi nhuận chịu thuế dưới mức tối thiểu (UTPR)) để áp dụng đối với các DN Việt Nam đáp ứng ngưỡng doanh thu hợp nhất đạt tối thiểu 750 triệu EUR (thuộc đối tượng áp dụng của Thuế tối thiểu toàn cầu) có đầu tư ra nước ngoài để thu phần chênh lệch (nếu có).

Việc sửa đổi, bổ sung Luật Thuế TNDN sẽ được nghiên cứu và xem xét kỹ lưỡng, tổng thể để trình Quốc hội xem xét thông qua theo chương trình xây dựng pháp luật nhiệm kỳ Quốc hội khoá XV mà Chiến lược cải cách hệ thống thuế đến năm 2030 đã đề ra.

Đồng thời, chúng ta cũng cần rà soát sửa đổi, bổ sung Luật Đầu tư và pháp luật có liên quan về các chính sách ưu đãi thu hút đầu tư mới để không bị ảnh hưởng tiêu chí từ thuế tối thiểu toàn cầu.

PV: Xin cảm ơn ông!

* TS. Nguyễn Như Quỳnh - Viện trưởng Viện Chiến lược và Chính sách tài chính (Bộ Tài chính):

Nghiên cứu kỹ, đánh giá tác động để đề xuất giải pháp phù hợp, kịp thời

|

| TS. Nguyễn Như Quỳnh |

Theo nguyên tắc áp dụng của Thuế tối thiểu toàn cầu mà OECD/G20 công bố, các nước thành viên không bắt buộc phải áp dụng các quy định của Thuế tối thiểu toàn cầu, nhưng nếu lựa chọn áp dụng các quy định này thì các nước sẽ phải thực hiện nhất quán theo hướng dẫn. Trong trường hợp một nước không áp dụng thì vẫn phải chấp nhận các quy định Thuế tối thiểu toàn cầu được các thành viên khác áp dụng.

Đến nay, hầu hết các nước thuộc Liên minh châu Âu, Anh, Hàn Quốc, Nhật Bản, Singapore, Hong Kong (Trung Quốc), Úc… đã xác nhận sẽ áp dụng quy tắc thuế suất tối thiểu 15%, bắt đầu từ năm 2024. Trong đó, Hàn Quốc, Singapore, Nhật Bản… là các nước có số vốn đầu tư nước ngoài lớn vào Việt Nam và là các nước có nhiều doanh nghiệp thuộc đối tượng áp dụng của thuế tối thiểu toàn cầu.

Một số quốc gia nhận đầu tư trong khu vực như Malaysia, Indonesia, Thái Lan cũng đang rà soát, nghiên cứu và dự kiến áp dụng các quy tắc thuế tối thiểu toàn cầu từ năm 2024.

Là nền kinh tế có độ mở lớn và là quốc gia thu hút vốn đầu tư nước ngoài, Việt Nam sẽ bị ảnh hưởng bởi thuế tối thiểu toàn cầu khi các quy tắc này được thực thi. Khi đó, các chính sách ưu đãi thuế hiện hành của Việt Nam sẽ không còn nhiều tác dụng đối với các công ty đa quốc gia, từ đó ảnh hưởng đến khả năng cạnh tranh thu hút vốn đầu tư nước ngoài vào Việt Nam và gián tiếp ảnh hưởng đến nguồn thu ngân sách nhà nước từ thuế do các doanh nghiệp đóng góp.

Hiện nay, Bộ Tài chính đang khẩn trương nghiên cứu nội hàm của các quy tắc thuế tối thiểu toàn cầu; kinh nghiệm chuẩn bị, triển khai áp dụng Trụ cột 2 ở các quốc gia đầu tư, cũng như các quốc gia tiếp nhận đầu tư; đánh giá các tác động của thuế tối thiểu toàn cầu đến Việt Nam để đề xuất triển khai các giải pháp phù hợp, kịp thời.

* Bà Nguyễn Thy Nga - Viện trưởng Viện Quản trị chính sách và chiến lược phát triển:

Xem xét cẩn trọng để đảm bảo tính công bằng cho các doanh nghiệp

|

| Bà Nguyễn Thy Nga |

Việt Nam cần tiến hành đẩy nhanh truyền thông chính sách, thúc đẩy nghiên cứu lấy ý kiến rộng mở đến cộng đồng khoa học và doanh nhân về thực tế của Trụ cột 2, trong bối cảnh mỗi ngày lại có thêm nhiều quốc gia ban hành chính sách và áp dụng sớm chính sách về thuế tối thiểu toàn cầu. Các chính sách ứng phó với tác động của Trụ cột 2 được xây dựng trong ngắn hạn cũng như dài hạn.

Trong ngắn hạn, Việt Nam cần tranh thủ hỗ trợ, ý kiến tư vấn của OECD và các quốc gia, khu vực, tổ chức quốc tế, các tập đoàn, DN đầu tư nước ngoài thông qua các diễn đàn đối thoại, hội thảo khoa học, truyền thông chính sách, văn bản quy phạm pháp luật thuế suất tối thiểu toàn cầu và các quy định thuế liên quan.

Xây dựng đề án về Thuế suất tối thiểu toàn cầu trong quý II/2023; đồng thời đánh giá chủ trương chính sách của Việt Nam và đẩy nhanh tiến độ xây dựng nội luật áp dụng cơ chế thuế tối thiểu nội địa đạt tiêu chuẩn để giành quyền thu thuế, có thể bắt đầu thí điểm từ tháng 11/2023 và mở rộng hơn với tháng 12/2023 và thông báo chính thức chủ trương vào 1/1/2024 khi thuế suất tối thiểu toàn cầu có hiệu lực.

Nội luật được xây dựng trên cơ sở đối chiếu với quy định của OECD cũng như vấn đề về lợi ích và chi phí nếu thực hiện. Trong dài hạn, hệ thống thuế cùng với các ưu đãi thuế cũng cần được xem xét cải cách nhằm hạn chế tác động tiêu cực của Trụ cột II, đảm bảo thu hút đầu tư thực chất, hạn chế các hoạt động làm xói mòn cơ sở thuế và chuyển lợi nhuận.

Cần lưu ý rằng, việc ban hành bất cứ chính sách hoặc cơ chế mới nào cũng cần được xem xét cẩn trọng để đảm bảo tính công bằng cho các DN thuộc phạm vi và không thuộc phạm vi điều chỉnh của Trụ cột 2, đảm bảo thống nhất với quy định về bảo đảm quyền lợi của nhà đầu tư theo Luật Đầu tư hiện tại, cũng như không vi phạm các cam kết quốc tế và quy định của OECD mà Việt Nam đang tham gia.

* Bà Hương Vũ - Công ty CP tư vấn EY Việt Nam:

Cân nhắc đưa ra chính sách hỗ trợ tránh vi phạm quy tắc

|

| Bà Hương Vũ |

Khi các công cụ ưu đãi về thuế không còn phát huy hiệu quả trong thu hút đầu tư, Việt Nam cần có biện pháp hỗ trợ để duy trì tính cạnh tranh trong thu hút đầu tư. Trước hết cần đặt quyền lợi của nhà đầu tư làm hàng đầu, biện pháp hỗ trợ phải đem lại lợi ích thực sự cho nhà đầu tư; các biện pháp hỗ trợ phải đảm bảo không vi phạm các cam kết quốc tế mà Việt Nam là thành viên, cũng như tuân thủ các quy tắc của Trụ cột 2.

Một trong các nguyên tắc quan trọng của Trụ cột 2 đưa ra là các quốc gia khi thực hiện các quy tắc của Trụ cột 2 sẽ không được đưa ra các khoản lợi ích cho DN liên quan trực tiếp, hoặc gián tiếp đến việc thực hiện các quy tắc này. Hiểu đơn giản là việc hoàn lại cho DN các khoản lợi ích tương ứng với số thuế thu được từ việc thực thi các quy tắc này. Vì vậy, về mặt kỹ thuật để giảm bớt rủi ro vi phạm các quy tắc của Trụ cột 2, việc đưa ra chính sách hỗ trợ phù hợp cần phải cân nhắc.

* Bà Nguyễn Thị Cúc - Chủ tịch Hội Tư vấn thuế Việt Nam:

Tạo môi trường đầu tư thuận lợi song song với các giải pháp về thuế

|

| Bà Nguyễn Thị Cúc |

Hiện nay 142 quốc gia trên toàn thế giới thỏa thuận mức thuế tối thiểu thống nhất là 15% đối với các tập đoàn đa quốc gia có tổng doanh thu từ 750 triệu Euro trở lên. Việt Nam đã là thành viên tham gia chương trình hành động BEPS từ năm 2017. Vì vậy, việc đẩy sớm triển khai thực hiện quy tắc thuế tối thiểu toàn cầu nhằm hướng tới mục tiêu cải cách hệ thống thuế để chống xói mòn nguồn thu, lành mạnh hóa môi trường đầu tư, khai thác các nguồn thu tiềm năng trong bối cảnh chuyển đổi kinh tế, đầu tư toàn cầu và sự phát triển mạnh mẽ nền kinh tế số là vấn đề cấp thiết được Chính phủ quan tâm chỉ đạo.

Từ kinh nghiệm của các nước trong khu vực, Việt Nam có thể nghiên cứu học tập để đưa ra các giải pháp phù hợp. Trong đó, có thể cân nhắc giải pháp áp dụng cơ chế thuế tối thiểu nội địa đạt tiêu chuẩn (Qualified Domestic Minimum Top-up Tax - QDMTT) để giành quyền thu phần thuế bổ sung trước các quốc gia khác như một số nước trong khu vực đang áp dụng.

Ngoài các vấn đề liên quan đến thuế, cần tạo môi trường đầu tư thuận lợi hơn cho doanh nghiệp (DN) để bù đắp lại một phần cho DN thông qua các giải pháp như tăng cường đầu tư cơ sở hạ tầng, đào tạo nguồn nhân lực chất lương cao, mở rộng thị trường tiêu thụ sản phẩm; hỗ trợ phát triển công nghiệp phụ trợ phục vụ cho sản phẩm đầu ra của DN; tăng cường cải cách thủ tục hành chính, nâng cao chất lượng dịch vụ công…, giúp DN giảm thiểu chi phí quản lý, nâng cao hiệu quả kinh doanh./.

Tin cùng chuyên mục

Thông báo thay đổi pháp nhân quản lý Trang Thông tin điện tử về Tài sản công

Tiếp tục giảm 2% thuế giá trị gia tăng đến 31/12/2026

Việt Nam ký thỏa thuận nhập gần 3 tỷ USD nông sản Mỹ

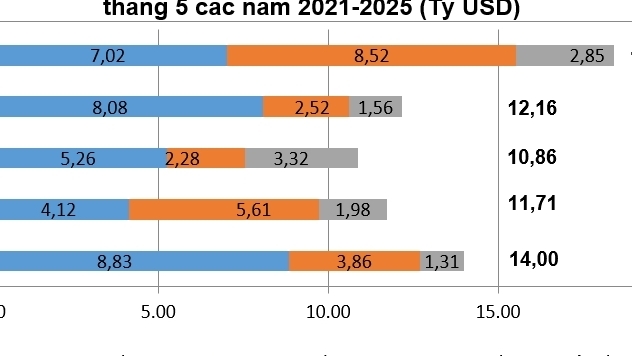

5 tháng, Việt Nam xuất siêu 4,67 tỷ USD

Gần 18,4 tỷ USD vốn FDI đổ vào Việt Nam trong 5 tháng

Tin khác

Thủ tướng yêu cầu nghiên cứu lập sàn giao dịch vàng

Quyết tâm giải ngân vốn đầu tư công đạt 100% kế hoạch để thúc đẩy tăng trưởng

Đẩy nhanh tiến độ dự án đường sắt Lào Cai - Hà Nội - Hải Phòng

Ngân hàng Thế giới hạ dự báo tăng trưởng khu vực Đông Á - Thái Bình Dương

Gần 98 nghìn doanh nghiệp, hộ, cá nhân kinh doanh sử dụng hóa đơn điện tử từ máy tính tiền

Sắp diễn ra Diễn đàn Đầu tư Đổi mới sáng tạo Việt Nam 2025

Ban hành chương trình thực hành tiết kiệm, chống lãng phí năm 2025

Kết luận của Bộ Chính trị về Đề án sắp xếp hệ thống cơ quan thanh tra

Hướng dẫn thủ tục thuế đối với cơ quan tổ chức thực hiện sắp xếp, tinh gọn bộ máy